Por Mathias Heider *

A valorização das cotações das commodities minerais, na primeira década do século XXI, provocou um “super-ciclo” da mineração, atraindo um enorme fluxo de investimentos em pesquisa mineral, novos projetos e expansão das minas ativas no Brasil.

Diversos recursos minerais sem viabilidade econômica ou de alto risco, passaram a atrair interesse. Podemos citar como exemplo, as imensas jazidas de minério de ferro com baixo teor, identificadas em áreas remotas do norte de Minas Gerais (MG) e interior do Nordeste que, durante décadas, foram apenas uma referência nos estudos de geologia e hoje atraem ambiciosos projetos. Por outro lado, enquanto a Austrália e o Canadá tem cerca de 80% de seu território geologicamente mapeado, no Brasil esse percentual é de cerca de 20%, o que ressalta nosso potencial na descoberta de novas áreas produtoras. Tanto é assim que existem cerca de 110 mil títulos de pesquisa mineral ativos.

Em 2001, o valor da produção mineral (VPM) do Brasil era da ordem de US$ 9,1 bilhões. Em 2011, uma década depois, atingia cerca de US$ 51 bilhões, dos quais US$ 41 bilhões resultantes das exportações de minério de ferro. Na Tabela 1 e Gráfico 1, apresentamos a evolução dos processos minerais desde 2003 e dos requerimentos de lavra desde 1995.

Minério de ferro

A baixa cotação do minério de ferro na década de 90 impactou na redução dos investimentos em pesquisa mineral e em novos projetos. Da mesma forma, estimulou siderúrgicas a alienarem seus ativos a partir do ano 2000 (ex.: Samitri/Samarco e Ferteco), na opção estratégica de focar apenas a produção de aço, lastreada em matérias primas de baixo custo. Por outro lado, grandes produtoras mundiais como a Vale, BHP e Rio Tinto, realizaram um bem sucedido processo de aquisições e fusões, aumentando a sua escala de produção e concentração de mercado.

Com a elevação substancial das cotações do minério de ferro, as siderúrgicas no Brasil iniciaram um processo de re-verticalização (basicamente através de aquisições de mineradoras nacionais), entre 2007 e 2011, buscando insumos com menor custo para garantir a competitividade de suas operações. Empresas como a CSN, Gerdau, Usiminas e Arcelor Mittal conseguiram, inclusive, gerar uma produção excedente de minério de ferro para comercialização. Diversas mineradoras estrangeiras também focaram seus interesses no Brasil, como a Anglo American, Zamin, Cliffs, BHP, ENRC, assim como siderúrgicas chinesas, coreanas e japonesas.

Por outro lado, foram viabilizados projetos para extração de minério de ferro de baixo teor e também com alto grau de dureza, o que elevou nossas reservas minerais, e de aproveitamento de antigos rejeitos contidos em barragens. A Vale, por exemplo, desenvolve ousados projetos em Itabira (Cauê I e II e Conceição I e II) , elevando a vida útil das minas e resgatando a atividade minerária em sua cidade de origem, com significativos impactos sociais e econômicos positivos na região.

O vigoroso processo de fusões e aquisições de minério de ferro no Brasil envolveu recursos da ordem de US$ 30 bilhões em cerca de 40 negociações de alto valor, entre 2000 e 2012. Por outro lado, diversas empresas do setor estão adotando estratégias colaborativas como a cessão/arrendamento de direitos de produção de minas, que permitem otimizar sua configuração de lavra e compartilhar as estruturas de logística e vendas. Este processo foi mais intenso nas mineradoras com ativos minerários na Serra Azul (região de Igarapé), em Minas Gerais.

Em diversos estados, surgem novos projetos dos mais variáveis portes, ressaltando-se a Bahia, cujos estudos (Bamin/ENRC, Ferrous, Cabral e Camaleão e outros) de viabilidade permitem uma estimativa de produção potencial da ordem de 75 Mtpa. A viabilidade desses projetos está atrelada às cotações do minério de ferro e à disponibilidade de infraestrutura. O Amapá também concentra muitos estudos, estimando-se que haja um expressivo aumento de produção com destaque para a Severstal e a Zamin. Lá, o gargalo logístico é a capacidade do porto de Santana, que não permite navios de maior porte, encarecendo o frete. No Mato Grosso do Sul, além da Vétria, que anunciou projeto da ordem de 28 Mtpa (e avalia nova escala de produção), estão em cursos expansões da Vale e de outras empresas. A região possui seu gargalo logístico no transporte fluvial e avalia a alternativa de transporte ferroviário até Santos.

Empresas que produzem ferro como subproduto, caso de determinadas mineradoras de ouro, analisam a viabilidade de aproveitar e comercializar este insumo, antes descartado ou não considerado. A boa cotação do minério de ferro também viabilizou o surgimento de empresas de mineração em pequena escala, com porte de produção de até 1 Mtpa, em regiões com menor infraestrutura logística ou alto custo de transporte.

Nas tabelas 2 e 3, temos os principais destaques na evolução dos direitos de minério de ferro no Brasil até o ano 2000 e no período de 2001 e 2011. Estados como a Bahia, Paraíba, Rio Grande do Norte, Ceará e Piauí surgem como futuros produtores e destacam-se as potencialidades do Mato Grosso e Tocantins. Na Figura 1, mostramos a situação de todos os direitos minerários existentes no final de 2011, relativos ao minério de ferro, ressaltando a enorme evolução observada a partir de 2000.

Manganês

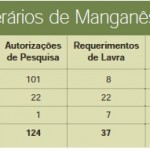

O Brasil, desde a implementação da Ferrovia Central do Brasil no final do século XIX (por volta de 1895), ligando o Rio de Janeiro à região de Conselheiro Lafaiete (antiga Queluz), Miguel Bournier e entorno, viabilizou as exportações de manganês existentes em Minas Gerais. A jazida de “Morro da Mina” foi a maior fornecedora de manganês no Brasil, até a abertura da mina de Serra do Navio, no Amapá, em1957. Depois, entraram em operação as minas de Azul (Vale) e da Buritirama, ambas no Pará. A mineração Urucum é outra empresa importante do setor. Em Minas Gerais, a Mineração Nogueira Duarte e a Herculano Mineração fornecem uma produção significativa. Atualmente, cerca de 65% das autorizações de pesquisa mineral para manganês estão concentradas na Bahia. No total, existem no Brasil 44 requerimentos de lavra e 94 concessões de lavra para o minério (Tabela 4).

Ouro

A elevação das cotações do ouro também impactou na quantidade de títulos minerários. Ressalta-se a diversidade de projetos envolvendo a reativação de minas, antes consideradas exauridas ou economicamente inviáveis dentro de um teor de corte devido às baixas cotações na década de 90. Em 2001, a cotação média anual do ouro foi de US$ 271/oz para US$ 1.669/oz em 2011.

No final de 2011 estavam ativas cerca de 7.742 autorizações de pesquisa para ouro que, via de regra, tem sido a substância mineral que mais recebe investimentos em pesquisa mineral no Brasil. Entre 2005 e 2012, foram implementados no Brasil 9 projetos de ouro e 2 de cobre/ouro (Vale e Yamana). Nesse mesmo período, a produção se elevou de 41,2 tpa para estimadas 65,5 tpa. Estima-se, ainda, que os novos projetos possam elevar a produção de ouro do Brasil para um patamar entre 110 e 120 tpa até 2017.

Dentre os vários projetos em desenvolvimento, destacam-se os da Yamana (Pilar/GO, Ernesto/Pau a Pique/MT e C1-Santa Luz/BA), Colossus/PA (Serra Pelada), Jaguar Mining (Centro Novo/MA), Anglo Gold (Lâmego e Córrego do Sítio/MG), Carphatian (Riacho dos Machados/MG), Belo Sun/PA, Tocantizinho/PA e Tucano/AP, dentre outros. Somente os novos projetos de cobre da Vale contribuirão com cerca de 18 tpa na produção nacional de ouro. Na Tabela 5, temos a situação do total de direitos minerários de ouro em todo Brasil (Base: Dez/2011). Nas Figuras 2 e 3, está a representação gráfica das autorizações de Pesquisa Mineral e das Concessões de Lavra e Permissões de Lavra Garimpeira (PLG), respectivamente.

Agrominerais

O Brasil tem procurado elevar a sua produção interna de agrominerais para reduzir a sua dependência, vulnerabilidade e gasto de divisas. A disponibilidade de novas terras agriculturáveis (a maior do mundo) e o aumento da produtividade revelam a necessidade crescente, a cada ano, de fertilizantes para atender a demanda. Em 2012, o consumo nacional de fertilizantes foi da ordem de 29,5 Mt e, para 2013, estima-se 30,5 Mt. O maior consumo foi no Mato Grosso. O Brasil desenvolve também pesquisas e iniciativas para o uso de técnicas de rochagem na agricultura, com grande apoio da EMBRAPA.

Fostato

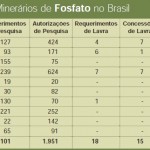

Novas frentes produtoras de fosfato se encontram em fase de projeto em Patrocínio/MG (Vale), Arrais/TO (MBAC), Santa Quitéria (Itataia)/CE (Galvani), além da expansão de projetos ativos. A empresa MBAC também avalia o projeto Santana/PA e Araxá/MG. Outras regiões como Anitapólis/SC e a Flona Ipanema, na região de Iperó/SP, possuem comprovadas reservas de fosfato, mas envolvem complexas questões ambientais. Pará, Piauí, Tocantins e Mato Grosso tem uma alta potencialidade de novas jazidas, segundo diversas fontes (Tabela 6).

Potássio

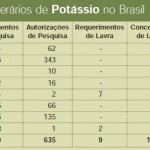

A Vale desenvolve o Projeto Carnalita (SE) de fosfato adotando o inédito método de lavra por dissolução, em data a ser definida, com grande impacto na produção nacional. As reservas existentes em Nova Olinda/AM revelam um alto potencial da substância, bem como a região de entorno, que foi exaustivamente requerida para pesquisa por diversas empresas. Novas metodologias de extração dos sais de potássio podem viabilizar a extração nesta região, altamente sensíveis aos impactos ambientais. Existem também estudos para aproveitamento de rochas ígneas que contém potássio, avaliando-se sua viabilidade técnica e econômica. A agricultura brasileira é especialmente dependente deste insumo nas formulações de NPK. Na Tabela 7 encontram-se os direitos minerários vigentes no Brasil (dados de julho/2012).

Nióbio

O Brasil detém a maioria das reservas e produção de nióbio no mundo. A principal produtora é a CBMM e a Mineração Catalão/GO (Anglo American). O minério de nióbio no Brasil é o pirocloro, cujo custo de produção é bastante competitivo. A CBMM desenvolve toda a cadeia produtiva, produzindo ligas metálicas com alto valor agregado. Diversas fontes citam o potencial da reserva de nióbio de “Seis Lagos”, no Amazonas, que merece um maior trabalho de pesquisa visando seu detalhamento. Outras fontes citam ainda a produção via garimpo associada à columbita-tantalita.

Terras Raras

Os embargos da China e a extrema valorização das cotações dos “ETR”, que tem importante aplicação na indústria de alta tecnologia e de energias limpas, fizeram dessa “commoditie” um insumo estratégico, provocando uma corrida mundial a novas áreas de produção. No Brasil ganha destaque o seu uso na indústria de catalisadores de petróleo, que utiliza o “lantâmio” como componente. Diversas empresas (Vale, CBMM, MBAC, Minsur, dentre outras) tem divulgado projetos com potencial para obtenção de “ETR” como subproduto em projetos já ativos. É necessário diagnosticar toda a cadeia produtiva dos “ETR” e estimular a agregação de valor/tecnologia, atraindo empresas e centros de pesquisa.

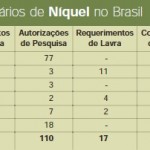

Níquel

O Brasil oferece um enorme potencial para níquel laterítico nas regiões Norte e Centro-Oeste, onde existem diversos projetos ativos e em fase de avaliação/desenvolvimento. Na Bahia, a Mina Santa Rita (Mirabella), uma das maiores de níquel sulfetado nos últimos anos, foi desenvolvida após licitação da CBPM, que executa um bem sucedido papel de órgão fomentador da mineração no estado. A Vale tem o projeto Onça-Puma, que está sendo reavaliado em quesitos técnicos, e avalia o projeto Vermelho/PA e outro no Piauí. A Anglo American aposta no projeto Barro Alto/GO e avalia Jacaré/PA e Morro sem Boné/MT, para assumir uma nova posição global no ranking de produtores de níquel. A Votorantim Metais produz ferro-níquel em Niquelândia/GO e em Fortaleza de Minas/MG, matte de níquel com cobalto contido (onde o maior conhecimento da geologia elevou a produção e a vida útil do empreendimento, após sua aquisição da Rio Tinto). A empresa avalia ainda o Projeto Montes Claros (GO). A Xstrata avalia o projeto Araguaia/PA. A Teck Resources e a Horizonte Minerals também realizam estudos de projetos no Brasil. Os projetos de níquel se caracterizam por alto investimento, alta complexidade e risco, o que deverá contribuir para a elevação futura das cotações deste insumo.

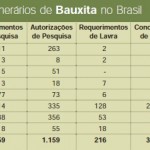

Bauxita

O Brasil tem posição de destaque, em nível mundial na produção de bauxita, com amplo desenvolvimento da cadeia produtiva do alumínio, mas bastante dependente dos custos de energia. A reavaliação desses custos deverá manter a competitividade dessa cadeia, uma vez que o alumínio não apresentou a valorização que atingiu outras commodities minerais e que um expressivo percentual das refinadoras internacionais possui plantas tecnologicamente obsoletas e custos maiores de energia/produção. A região Norte do País mostra todo seu potencial com contínua expansão da produção e novos projetos. Em 2010, a Vale alienou seus ativos da cadeia produtiva de alumínio para a Norsk Hydro que, assim, completou sua integração vertical. Atualmente, a Rio Tinto avalia a viabilidade do projeto Amargosa/BA e a Votorantim avalia projetos em Barro Alto/GO e Rondon do Pará/PA, com estimativa de investimentos da ordem de US$ 3,4 bihões.

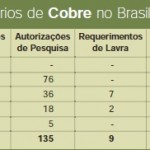

Cobre

Os projetos que surgiram nos últimos anos (Sossego, Chapada, Salobo, etc) elevaram substancialmente a produção nacional de cobre, tornando o Brasil auto-suficiente em termos de cobre contido. Os novos projetos em curso (Alemão, Cristalino, Boa Esperança e Corpo 118) levarão o País a uma condição de exportador, além de incrementar a produção nacional de ouro obtido como subproduto em alguns projetos. Somente a Vale estima produzir cerca de 18 tpa de ouro em seus projetos de cobre. A Paranapanema, que trabalha a metalurgia do cobre, desenvolve um programa de compra do minério de pequenas e médias mineradoras, estimulando a viabilização desses empreendimentos. A empresa também investe na expansão da capacidade de sua planta metalúrgica e, após ter sido alvo de oferta de compra pela Vale, na agregação de valor e melhor aproveitamento dos subprodutos contidos na metalurgia do cobre.

Zinco

A Votorantim desenvolve o projeto Aripuanã/MT que também irá produzir zinco, cobre e chumbo associado. A Votorantim adquiriu (nov/2007) os antigos ativos da MASA (Vazante/MG) que deverá ser futuramente reativada.

Rochas Ornamentais

O Brasil se consolidou como produtor e exportador de rochas ornamentais em nível mundial. Em 2012 foi o maior fornecedor do exigente mercado norte-americano e, no total, registrou exportações da ordem de US$ 1,06 bilhão. A cadeia produtiva está em contínuo processo de modernização das atividades de lavra e beneficiamento, com o uso de fio diamantado e teares de multi-fios diamantados nas etapas de lavra e beneficiamento.

É importante ressaltar que o Brasil produz uma enorme variedade de rochas (granitos, mármores, quartzitos foliados, ardósias, pedrasabão), com destaque para materiais exóticos únicos no mundo, além da ampla capacidade de atender a todas as demandas de mercado. No caso do quartzito foliado, já existem iniciativas de aproveitamento dos rejeitos, visando à produção de areia através de um processo simplificado de moagem e peneiramento. A proximidade de alguns centros consumidores torna essa operação bastante atraente.

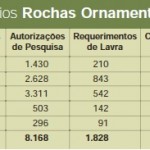

A gestão associativa de resíduos é outra experiência bem sucedida do setor de rochas. Uma outra iniciativa é a avaliação do uso dos resíduos de rochas em outras cadeias produtivas (construção civil, cimento, cerâmica, agricultura) reduzindo o impacto ambiental. O DNPM e o MME buscam diversas ações para apoio à formalização da produção e atendimento de demandas e necessidades setoriais. Conforme quadro abaixo, na pesquisa mineral de rochas ornamentais destacam-se o Espírito Santo, Minas Gerais, Bahia, Rio de Janeiro e São Paulo. O Espírito Santo também possui um amplo parque de beneficiamento de rochas e uma grande rede logística e de apoio aos produtores, com dois APL (Arranjos Produtivos Locais) consolidados – Cachoeiro do Itapemirim e Noroeste -, garantindo assim, sua posição de competitividade e qualidade em nível mundial.

Gemas e diamante

O Brasil produz uma ampla variedade de gemas, reconhecidas mundialmente pela sua beleza e alta qualidade. Os destaques em termos de produção são Minas Gerais, Goiás, Bahia e Rio Grande do Sul. Com potencialidade, temos ainda o Pará e o Piauí e outros estados do Nordeste. A Lipari Mineração desenvolve o projeto Braúnas (Nordestina/BA) com uma estimativa de produzir cerca de 250 mil quilates de diamante por ano (em cerca de 7 anos de vida útil). Segundo reportagem do Valor Econômico, trata-se da primeira rocha kimberlítica na América do Sul em produção comercial.

Água Mineral

Produção amplamente disseminada no Brasil, com crescente potencial de consumo, favorecido pelo crescimento da renda do brasileiro.

Agregados/Argilas

O crescimento da construção civil acarretou um elevado consumo de agregados, que hoje tem um enfoque na mineração social e de desenvolvimento, associada ao crescimento econômico do Brasil. Segundo dados do IBRAM, a produção de agregados, em 2011, foi da ordem de 670 Mt. É uma atividade de mineração amplamente disseminada pelo País e altamente impactada pelo custo de transporte ao centro consumidor.

Hoje, diversas empresas cimenteiras aproveitam o calcário não utilizado para cimento visando a produção de agregados, gerando novas receitas e reduzindo o impacto ambiental. No caso das argilas, os mercados de construção civil também garantem uma demanda crescente para peças de cerâmica vermelha (tijolos, telhas, etc) e pisos e revestimentos (cerâmica branca). Nesse setor, o desafio é a legalização das fontes de argila e a promoção do associativismo, estimulando as centrais de massa que podem fornecer matérias primas com sustentabilidade e menor custo (além de racionalizar a lavra). A padronização e melhoria de qualidade das peças cerâmicas e a reciclagem são outros desafios do setor. A devida caracterização das argilas permite a fabricação de produtos com maior valor agregado. A reciclagem de resíduos da construção civil também é uma prática a ser estimulada e economicamente viabilizada. Existe, ainda, um enorme potencial para aproveitamento das áreas pós mineração nesses segmentos, elevando os benefícios para a população local (com novas atividades econômicas e de lazer) e melhorando sua qualidade de vida.

Calcário

Insumo bastante abundante no Brasil e no mundo. Em 2010, foram produzidas mundialmente cerca de 3,3 Bt de cimento. Uma tonelada de cimento demanda 3,5 metros cúbicos de areia e 2,2 metros cúbicos de brita para a fabricação de concreto. O Brasil produziu em 2011, cerca de 64,1 Mt de cimento, segundo dados do SNIC. Já existem projetos de produção de cimento com uso de fornos chineses, com menor custo, permitindo o surgimento de pequenas unidades regionais. A CSN também desenvolve um sistema que aproveita suas reservas de calcário e a escória de siderúrgicas, garantindo uma produção com maior competitividade e aumento gradual de sua capacidade produtiva.

Grafite

O Brasil é um importante produtor mundial, com destaque para Minas Gerais, onde a Magnesita desenvolve um projeto da ordem de R$ 80 milhões, com geração de 200 empregos no norte do estado (Alemanara) e produção prevista de 40 mil toneladas por ano, a ser iniciada em 2014. Outra empresa importante é a Companhia Nacional de Grafite, que produz na região de Itapecerica/MG. Existem potencialidades de produção no Espírito Santo, Ceará, Pernambuco, Goiás e Tocantins, segundo diversas fontes.

Xisto

A partir de 2008 houve uma retomada da pesquisa mineral do xisto com a emissão de cerca de 220 títulos minerários (entre alvarás e requerimentos), concentrados principalmente no Rio Grande do Sul e Santa Catarina. Países como os EUA e a Argentina também tem ambiciosos planos para explorar seu xisto, mostrando uma nova importância deste bem mineral. O potencial anunciado de produção desta matriz energética poderá ter um impacto nas cotações do petróleo e nas economias regionais.

Outros minerais

A Largo Resources inicia a implementação de seu projeto de Vanádio em Maracás/BA, com alto teor (1,34%) e verticalização, com produção de ferro-vanádio. Foi anunciada, também na Bahia, a existência de expressivos recursos de tálio. O Brasil também tem extensas reservas e expressiva produção de caulim. Outro minério de destaque no País é a tantalita, amplamente utilizada em tecnologias avançadas e considerada um mineral estratégico para diversos países. O Brasil também tem um enorme potencial para urânio e está retomando a pesquisa e a reavaliação geológica de seus recursos. A jazida de Itataia/CE (parceria com a Galvani) deverá entrar em operação nos próximos anos, tornando-se mais uma importante fonte de suprimento para o programa nuclear do Brasil. Existe ainda uma discussão relativa à flexibilização do monopólio do urânio e da continuidade da expansão do programa nuclear do Brasil, que implicará no avanço da mineração deste bem mineral. A Vale recentemente adquiriu os ativos de titânio da estatal Metago (GO), indicando a viabilização da extração deste insumo a partir do anatásio, além de avaliar uma possível existência de fosfato. A Vale tem expressivas reservas deste minério em Araxá (MG).

Plataforma marítima

A mineração nas áreas da plataforma marítima mostrou amplo desenvolvimento nos últimos anos, com destaque para o calcário marinho (granulados bioclásticos marinhos), de amplo uso como corretivo de solo, filtros para meio ambiente e indústria de alimentação. Estados como a Bahia, Ceará, Espírito Santo, Maranhão e São Paulo tem a maior quantidade de títulos minerários na área de plataforma, já existindo cerca de 15 concessões de lavra.

Sustentabilidade e conclusões

Falar em potencialidade da mineração exige obrigatoriamente mencionar os fatores relativos à sustentabilidade. Cada vez mais as comunidades envolvidas nos projetos de mineração adquirem importância na sua aprovação, exigindo também políticas diversas que potencializem o retorno para a região e a minimização de todos os impactos envolvidos. Existe uma consciência cada vez mais elevada na exigência e maximização da utilização de conteúdo local (RH, equipamentos e serviços). O uso futuro das áreas de mineração adquire um novo contexto, evitando situações anteriores de altos impactos negativos e elevados passivos para a comunidade (a exemplo da Serra do Navio, no Amapá, e do chumbo em Santo Amaro, na Bahia). Para diversos produtos minerais, a sustentabilidade pode ser um diferencial na manutenção e conquista de novos mercados, como no caso das gemas e rochas ornamentais. A implementação de técnicas modernas como a lavra seqüencial reduz os custos produção e de fechamento de mina e antecipa uma série de ações, beneficiando a população na região do empreendimento mineral.

Na questão da sustentabilidade econômica, as empresas podem maximizar seus resultados avaliando seus diversos gargalos através da aplicação da “teoria das restrições”, melhoria da produtividade e gestão de seus principais indicadores gerenciais e de desempenho. As empresas de mineração devem melhorar a eficiência energética de suas operações e processos, bem como buscar a eco-eficiência no seu dia a dia. Políticas de qualidade e segurança são cada vez mais obrigatórias e inseridas na gestão da empresa, bem como as diversas certificações (ISO 9000, ISO 14.000, etc).

Já estão em curso por parte de diversas empresas (Vale, Anglo American, CIF,etc), ações de reaproveitamento de minérios em barragens de rejeito e pilhas de estéril, com ótimos resultados econômicos. A maximização do retorno e da recuperação do recurso mineral é uma das premissas que devem orientar a operação das empresas de mineração. Também podemos citar a reativação de diversas operações mineiras e/ou novos projetos com a expansão da configuração da mina decorrente da reavaliação das reservas minerais ou do próprio avanço da lavra. No Brasil diversos projetos de mineração já ativos ou em fase de implementação foram viabilizados a partir de antigas áreas de mineração (C1-Santa Luz/ Yamana, Riacho dos Machados /Carphatian, etc) de ouro, por exemplo. Também já existem diversos projetos visando o aproveitamento de minério de ferro associado ao minério de ouro existente em determinadas minas (Ex.: Pedra Branca do Amapari/AP e Riacho dos Machados/MG da Carpathian) A reavaliação de projetos como a “Mineração Morro do Ouro” em Paracatu/MG, sob gestão da Kinross, resultou em uma substancial elevação da produção e da vida útil do empreendimento.

Antes de tudo, é importante ousar e sair de “zonas de conforto”. O retorno pode ser surpreendente. Nossa indústria minerária tem muito espaço ainda a explorar para se consolidar ainda mais! E assim, apoiar o processo de desenvolvimento do Brasil, como base de diversas cadeias produtivas.

(Abril/maio 2013)

(*) Mathias Heider

é engenheiro de

minas do DNPM