Por Mathias Heider1 e Marco Aurélio da Costa2

- Introdução

O objetivo deste artigo é mostrar a atual configuração da cadeia produtiva do ouro no Brasil com estruturação das empresas entre 2017 e 2020. Na década que antecedeu o pico dos preços do ouro em 2011 houve, em nível mundial, mais de mil aquisições, envolvendo cerca de US$121 bilhões (em 2011, US$38 bilhões). Entre outras, citamos as fusões entre a Newmont e Goldcorp, (US$10 bilhões) e da Barrick com a Randgold (US$6,1 bilhões). Assim, estas empresas reduzem o risco e adquirem ativos que estão em plena produção, proporcionando o retorno do investimento mais rápido e sem entraves ambientais, além de agregar reservas minerais. O ciclo de descobertas de grandes minas de ouro com reservas da ordem de 5 Moz é cada vez mais raro nomundo e o ciclo de altas na cotação do ouro favorece o ambiente de fusões e aquisições.

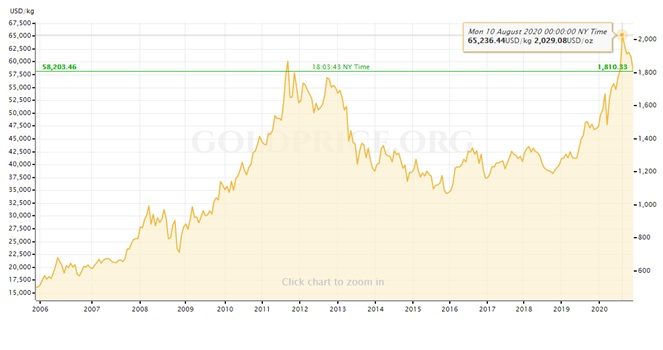

Em 2001, a indústria de ouro estava refém de uma depressão das suas cotações, atingindo o valor médio anual da ordem de US$271/oz (troyounce = 31,1034768 gramas), quando se inicia uma vigorosa recuperação das cotações que atingem, em setembro de 2011, a cotação nominal de US$1.895/oz. Posteriormente, ocorre um novo ciclo de baixa, atingindo US$1.054,20/oz em dezembro de 2015 e dois ciclos de alta,atingindo US$1.127,80/oz em dezembro de 2016 e US$1.197,70/oz em agosto de 2018. Desde então, houve constante elevação das cotações, atingindo o valor de US$2.029,08/oz em agosto de 2020.

Gráfico 01- Cotações nominais do ouro 2005-2020

Fonte –https://goldprice.org/gold-price-history.

-

Consolidação das empresas mineradoras de ouro no Brasil

Em 2005, o universo das mineradoras de ouro era bem mais restrito (Anglogold, Kinross, Yamana, Jaguar, MPBA, São Bento, Troy, Apoena, Serabi e Tabiporã), operando com escalas de produção bem inferiores em comparação aos níveis atuais.

A AnglogoldAshantiadquiriu em 2008 os ativos da mina de São Bento em Santa Barbara, em Minas Gerais (operada entre 1987 e 2007 pela Eldorado Gold) por US$70 milhões, potencializando o site produtivo do Complexo Córrego do Sítio. A AngloGoldAshanti adquiriu em 2012 a participação de 50% da Kinrossna Mineração Serra Grande (Crixás, em Goiás) por US$220 milhões. A AngloGoldAshanti possui 3complexos de operações no Brasil: Serra Grande, Cuiabá-Lamego e Córrego do Sítio (I, II e CDS Sulfetado),em Minas Gerais.

A Kinross tem no Brasil a Rio Paracatu Mineração, em Paracatu, Minas Gerais, implementando um bem sucedido projeto de expansão, elevando sua produção de 5,8 para 16 t de ouro atuais, além de reavaliar as suas reservas. Em 2003, a Kinross adquiriu 49% da participação acionária do grupo canadense TVX Gold e em 2004, 51% de participação da Rio Tinto por US$ 260 milhões. Em 2009, a Kinross vendeu para a Jaguar Mining a MCT Mineração (Projeto Centro Gold), no Gurupi, Maranhão, que orepassou para a Avanco em 2016 (posteriormente adquirida pela Oz Minerals, da Austrália) por cerca de US$9 milhões.

A Yamana iniciou suas operações no Brasil em 2003 com a aquisição dos projetos Fazenda Nova (Mineração Bacilândia) em Goiás, São Vicente e São Francisco, ambos no Mato Grosso e ambos da Mineração Santa Elina,e Fazenda Brasileiro da CVRD-Vale (adquirida por US$20,9 milhões de dólares), na Bahia.A Yamana vendeu São Francisco e São Vicentepara a AuraGold (Mineração Apoena) em 2009, adquirindo participação na empresa (através da sua subsidiária Serra da Borda Mineração). A Yamana adquiriu em 2006 a mina de Jacobina da Desert Sun (Grupo Forbes e Manhattan) por C$574 milhões, onde planeja a expansão para 225 miloz/ano, investindo US$ 57 milhões (fase 2), prevista para 2022. Atualmente é seu único ativo no Brasil, depois da venda da Mina da Chapada em Goiás para a Lundin Mining por cerca de US$1 bilhão em 2019.

Em 2007, a Santa Elina adquiria a mina de Almas no Tocantins e o Projeto Guarantã no Mato Grosso (adquiridas pela Rio Novo em 2010), e a mina Riacho dos Machados em Minas Gerais, repassando-a para a Carpathian em 2008. Ainda em 2007, a Santa Elina adquiria o Projeto Craíbas (polimetálicos – Cu-Au-Fe em Arapiraca/Alagoas), repassando-o no mesmo ano para a Aura Gold criando a Mineração Vale Verde, posteriormente vendida para a Appian, em 2018 por US$40 milhões.

No final de 2014, a Yamana fundava a Brio Gold com a transferência de parte de seus ativos (Santa Luz, Fazenda Brasileiro e Pilar), somando em 2016 a RDM (Mineração Riacho dos Machados, reativada pela Carpathian em 2013), adquirida por US$48,5 milhões do Banco Macquaire. A Mina Santa Luz, na Bahia operou somente entre 2013 e 2014,com reativação prevista para 2022. Em 2018, a Brio Gold foi adquirida pela Leagold por cerca de US$295 milhões, posteriormente adquirida pela Equinox, em 2019, pelo equivalente a US$578 milhões.

A empresa Luna Gold associou-se com a JDL Gold (criando a Trek Mining em 2017), formando a Equinox com a New Castle e Anfield. A Luna Gold adquiriu o Projeto Aurizona dos grupos Brascan e Eldorado em 2006 e produziu, entre 2010 e 2015, sendo reativada em 2019.

A Aura Gold (Mineração Apoena) adquiriu da Yamana, em 2009, a mina de São Francisco (que operou até 2014) e São Vicente (operou até 2017),atualmente em estudos. Em 2017, se fundiu com a Rio Novo, que tinha o Projeto Almas, em Tocantins (antiga Mina da CVRD), e o Projeto Matupá (antigo Guarantã), no Mato Grosso, previstos para 2022 e 2023. A Aura Gold adquiriu, em 2015, da Brio Gold os projetos Ernesto e Pau a Pique no Mato Grosso, que iniciaram sua produção em 2017(mina de Lavrinha em Pau a Pique),e aMina de Ernesto em outubro de 2020.

A Jaguar Mining tem 2 minas em operação atualmente no estado de Minas Gerais: Turmalina, em Conceição do Pará; e Pilar,em Santa Bárbara. Além disso, temasminas de Santa Isabel (Paciência) em Itabirito, e Roça Grande em Caeté, paralisadas, mas em estudos.Recentemente, a Jaguar criou uma Joint Venture com a Iamgold, em uma série de áreas dentro do Quadrilátero Ferrífero.

O Projeto Amapari(em Pedra Branca, Amapá) foi iniciado em 2005e operado pela MPBA (Mineração Pedra Branca do Amapari)até 2008. A Beadell adquiriu este ativo em 2012,promovendo sua reativação em 2013 com o nome de Mina Tucano. A Beadell vendeu parte desta operação (62%) para a Great Silver Panther, em setembro de2018 por cerca de US$105 milhões.

As províncias minerais do Tapajós, no Pará, e Alta Floresta, no norte do Mato Grosso, vão se destacando como alvo de intensas pesquisas e negociações de áreas, a medida que os resultados vão dando robustez para realização de negócios.

A Serabi tem a Mina Palito, na Província Tapajós, em Itaituba, no Pará, operada entre 2005 e 2010, retomada em 2014. Ainda em 2013, a empresa adquire o projeto São Chico (KenaiResources) e, em 2017, o Projeto Coringa da Anfield (adquirido da Magellan em 2016), por US$22 milhões, consolidando sua presença na região e agregando sinergias operacionais.

A JupiterGold (BrazilMinerals como acionista) tem vários projetos de pesquisana região (Alpha, Alta Floresta, Apuí e Brotas).A Goldmen tem os projetos de pesquisa Cantagalo, Chico Torres, Creporizão, Seta de Ouro e Raimunda e a Goldmining (antiga BrazilResources), os projetos São Jorge e Cachoeira. A Cabral Gold avalia os projetos Cuiú-Cuiú (adquirido da Magellan) e Bom Jardim, no Pará. A Eldorado Gold tem o projeto Tocantizinho, no Pará, em nome da Brazauro, previsto para produzir 170.000 Oz por ano com LOM previsto de 11 anos. A TriStar Gold tem o projeto Castelo dos Sonhos (adquirido da Magellan), no Pará.

A Altamira Gold avalia os projetos Cajueiro, Santa Helena, Apiacás, Crepori e outros alvos no Pará e Mato Grosso. Em 2019, aMeteoric adquiriu ativos de ouro da Crusader (Juruena e Novo Astro, ambos no Mato Grosso) por cerca de US$8 milhões. A Fides Mining tem a mina União, em União do Norte, no Mato Grosso, em operação desde 2017, incorporando ativos da BioGold. A AngloAmerican, Codelcoe Nexa tem projetos de pesquisa regionais, principalmente na Província Alta Floresta, voltados a pesquisa de Cobre e Ouro.

Com os projetos Chapada, em Goiás, (Yamana,atual Lundin) e Sossego, em Parauapebas – Pará(VALE), surgiu uma produção mais expressiva de ouro como coproduto da mineração de cobre. Com a entrada em produção dos projetos Salobo I e II da Vale e Antas Northda Avanco (atual Oz Minerals), essa produção se elevou de 8t em 2007 para 17,2 t em 2018, correspondendoa cerca de 25% da produção industrial de ouro. Com diversos projetos de cobresendo viabilizados, comoSalobo III,e outros de menor porte, compromissoras pesquisas de cobre porfirítico no norte de Mato Grosso e sul do Pará,haverá um incremento sensível na produçãode ouro no Brasil.

A NX Gold (Ero Copper) opera minaem Nova Xavantina, no Mato Grosso,desde 2012. No Paraná, em Campo Largo, temos a Mina de Tabiporã, em operação desde 1987.A Troy encerrou a mina Sertão, em Goiás,em 2007 e, em 2008, iniciou o Projeto Andorinhas, em Rio Maria, noPará, que produziu até 2016.

A Mundo Mineração (Minera Gold/Titan Mineração) encerraria bruscamente suas operações em Rio Acima, Minas Gerais, após operar entre 2008 e 2011, deixando razoável passivo ambiental. Com o abandono, a COPASA (empresa de água e saneamento de Minas Gerais), gastou cerca de R$15 milhões para manter a estrutura da barragem de rejeito com um padrão de segurança aceitável, evitando contaminação do fornecimento de água para a cidade de Belo Horizonte e região. A Colossus estava implementando um projeto na região de Serra Pelada, em parceria com a Coomigasp, mas devido a problemas técnicos e riscos diversos, o mesmo foi descontinuado.

Citemos ainda, entre outras pequenas operações atualmente paralisadas, a Mina Premier, em Crixás, Goiás (Cleveland Resources), e a Mina Bonfim (Mineração Santo Expedito – Edem), em Lajes, no Rio Grande do Norte.

Tabela 01: Produção de Ouro no Brasil – 2000 a 2019

Fonte- DNPM/ANM

Elencamos abaixo, na tabela 02os principais projetos de ouro operacionalizados a partir de 2002:

Tabela 02: Principais Projetos de Ouro Operacionalizados entre 2002 e 2020

| Projeto/Mina | UF | Empresa | Observações |

| Córrego do Sítio I | MG | AngloGoldAshanti | Inicio de Operações em 2002, em atividade |

| Mineração Sertão | AM | Troy Resources | Desativada em 2007 |

| Fazenda Brasileiro | BA | Equinox | Adquirida da Vale pela Yamana, em atividade |

| São Francisco | MT | Aura Minerals | Adquirida da Yamana em 2009. Operou até 2017, em estudos |

| Sossego | PA | Vale | Inicio de Operações em 2007, Cobre e Ouro, em atividade |

| Fazenda Nova | GO | Yamana | Desativada em 2007 |

| Jacobina | BA | Yamana | Adquirida da Desert Sun (Grupo Forbes & Manhattan) em 2006, em atividade |

| Lamego | MG | Jaguar | Operação a céu aberto, no minério oxidado, desativada em 2009 |

| Palito | PA | Serabi Gold | Desativada entre 2011 e 2012, ematividade |

| Pilar | MG | Jaguar Mining | Inicio de Operações em 2005, em atividade |

| Lamego | MG | AngloGoldAshanti | Inicio de Operações no subsolo em 2006, em atividade |

| Tucano | AP | Great Silver Panther | Operou entre 2006 e 2010, reativada pela BeadellResources em 2013, recem adquirida pela Great Silver Panther em 2018, em atividade |

| Alto Horizonte-Chapada | GO | Lundin | Cobre e Ouro. Yamana adquiriu da Santa Elina, em atividade |

| Mundo Mineração | MG | Minera Gold | Operada pela Mundo 2008 a 2011,abandonada |

| Santa Isabel (Paciência) | MG | Jaguar Mining | Paralisada em 2012, em estudos |

| Turmalina | MG | Jaguar Mining | Inicio de Operações em 2007, em atividade |

| Andorinha | PA | Troy Resources | Desativada em 2016 |

| Caeté | MG | Jaguar Mining | Paralisada em 2019, em estudos |

| São Vicente | MT | Aura Minerals | Adquirida da Yamana em 2009, paralisada em 2014, em estudos |

| Luna Gold-Aurizona | MA | Equinox | Operou de 2010 a 2015. Adquirida dos grupos Eldorado e Brascan. Reativada 2019 |

| Córrego do Sítio II | MG | AngloGoldAshanti | Inicio de Operações no minério sulfetado em 2002, em atividade |

| Nova Xavantina | MT | NX Gold (Ero Copper) | Inicio de Operações, em atividade |

| Ernesto/Pau a Pique | MT | Aura Minerals | Operação interrompida entre 2015 e 2016. Aura reativou em 2020 e 2017 |

| Salobo I | PA | Vale | Cobre e Ouro, em atividade |

| Serra Grande | MG | AngloGoldAshanti | 50% restantes da mina adquiridos da Kinross em 2012, em atividade |

| C1 Santa Luz | BA | Equinox | Interrompida em 2014. vendida à Leagold, atual Equinox em 2018, em estudos |

| Pilar | GO | Equinox | Operou entre 203 e 2017, desenvolvida pela Yamana, em estudos |

| Riacho dos Machados | MG | Equinox | Adquirida da Mineração Santa Elina pela Carpathian Gold em 2008 e reativada em 2013. Adquirida pela Briogold em 2016, atual Equinox, em atividade |

| Premier | GO | Crixás | Operou entre 2014 e 2018, atualmente paralisada |

| Salobo II | PA | Vale | Cobre e Ouro, em atividade |

| Antas North | PA | Oz Minerals (exAvanco) | Cobre e Ouro, em atividade |

- Conclusões

De 2005 a 2019, a produção brasileira industrial de ouro teve uma substancial elevação, passando de 41,1 t para 86,6 t anuais, sendo produzidas neste período cerca de 870 t (além de 160 t de ouro de garimpo legalizado). As exportações de ouro semimanufaturadas (barras, etc) foram de US$459,4 milhões em 2005, atingindo em 2018, US$3,66 bilhões de dólares. A estimativa para 2019 é um valor próximo a US$4,1 bilhões de dólares.As grandes empresas focaram ativos de classe mundial e com menor risco como a AngloGold, Kinross e Yamana abrindo oportunidades para novas empresas no Brasil. A partir de 2005 novas empresas passam a atuar na exploração de ouro no Brasil como a Equinox, Lundin, Ero Copper, Jaguar, GreathPhanther Silver e a Vale, a partir da produção das minas de cobre de Sossego e Salobo I e II.

As regiões do Tapajós (Província Mineral do Tapajós)e norte de Mato Grosso (Província Mineral de Alta Floresta) apresentam um enorme potencial de projetos de médio porte, com uma intensa movimentação de fusões e aquisições. A experiência da Serabi em adquirir ativos próximos de seu projeto principal (Mina Palito) traz um enorme ganho de sinergias e redução de Capex e Opex. A integração de projetos próximos pode significar a viabilidade de muitos depósitos minerais na região, dessa forma, melhorando a sustentabilidade e a legalização da produção.Outra potencialidade é uma ação de formalização e legalização das PLGs (Permissões de Lavra Garimpeira), com maior controle da produção e das vendas, reduzindo a ilegalidade e contrabando de ouro. Estima-se uma produção ilegal de ouro de garimpo da ordem de 15 a 20 t por ano.

Projetos como Tocantizinho, no Pará (Eldorado), Borborema, no Rio Grande do Norte (Big River, antiga Crusader), Volta Grande, no Pará (Belo Sun), Posse, em Goiás(Amarillo), Santa Luz (Equinox), na Bahia,Gurupi, no Maranhão (Avanco), Almas, em Tocantins, e Matupá,no Mato Grosso (ambos da Aura), Salobo III (Vale) e expansões (Jacobina-Yamana), quando implementados, podem agregar cerca de 25 a 30 tpaà produção brasileira de ouro sem considerar ainda os demais projetos de menor porte e ou em fase de análise inicial de viabilidade/pré-viabilidade.

1 Especialista em Recursos Minerais – SRG/ANM (Assessoria SRG)

2Geólogo Consultor da MSOL-Mineração Serras do Oeste (Jaguar Mining)